投放仍需时日;钴作为锂离子电池的关键原料,全球近三分之二的钴来自刚果。而近日刚果(金)政府通过的风险的上升,在某一些程度上也给钴供给端增加了不确定性因素。从需求端来看,全球新能源汽车产销的释放步

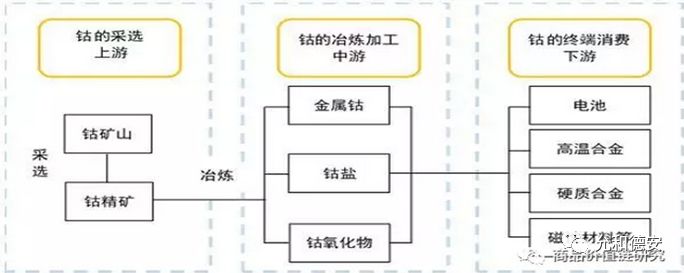

钴产业链主要由上游钴矿石的开采、选矿,中游冶炼加工以及下游终端应用组成。钴的上中下游都呈现出一方势力占比较大的特征。上游矿石储量和产量方面,非洲的刚果(金)独占约一半的份额:中游冶炼方面,各类钴盐、金属钴和钴粉合计也有约一半的生产集中在中国:下游消费方面,虽然钴应用领域广泛,高温合金、硬质合金和磁性材料等领域都有钴的身影,但有约60%的钴用在电池领域。

这些加工产品往往既是钴冶炼过程中的中间产品也可以跳出钴冶炼环节立即进入终端应用。这些钴产品中,硫酸钴和氯化钴是最重要的中间品。其中,硫酸钴亦可直接应用于生产3C使用的钴酸锂电池。四氧化三钴则是最重要的偏下游产品,大多数都用在锂电池正极材料和磁性材料,大多数都用在新能源汽车的锂动力电池。

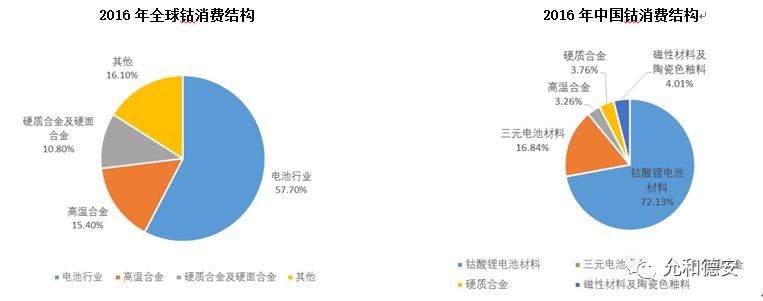

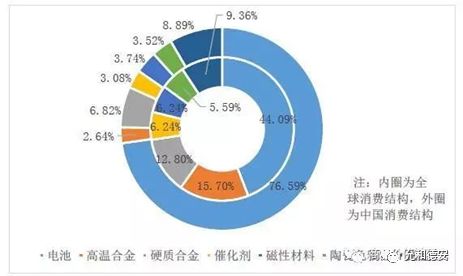

2016年全球钴消费量大约为10.38万吨,其中电池行业消费占比达57.70%。而中国钴消费量约为4.6万吨,占全球总消费的44.32%。因此中国的需求变化影响着全球的需求变化,而中国的消费结构中钴酸锂和三元电池材料合计占比达88.97%。因此,中国电池的消费量极大的影响了全球的消费量。

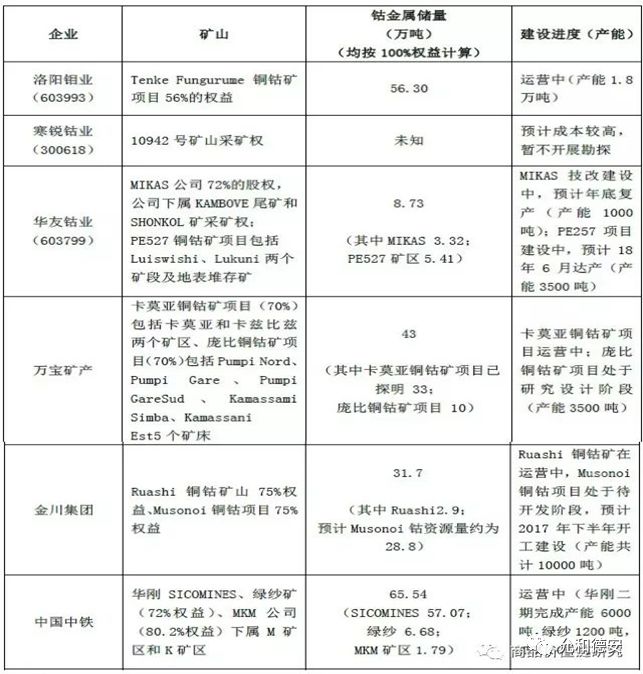

自2016年以来,钴价大面积上涨,加之新能源汽车大发展长期利好钴需求。已在钴冶炼占据半壁江山的中国企业近年来也积极走出国门,远赴刚果(金)收购矿山、设立工厂以保障原料供应。洛阳钼业完成收购Tenke项目56%的权益后跃升全球第二大生产商。

中国企业加紧刚果(金)布局的同时,其他几个国家的矿石供应商也在积极建设或勘探新项目。欧亚资源年产1.4万吨的RTR项目已于今年2月开工建设,预计2019年正式投产。

钴的具体消费结构方面,中国和全球存在着巨大的差异。2015年全球44.09%的钴用于电池,而中国这一比例高达76.59%。而高温合金和硬质合金这两个全球第二、第三大钴消费,合计消费占比达28.50%,而中国仅占比9.46%。钴消费结构的巨大差异,一方面表明中国是全球锂电池的加工厂,另一方面也表明在高温合金和硬质合金这些高的附加价值产品方面,中国和全球先进国家仍有不小的差距。

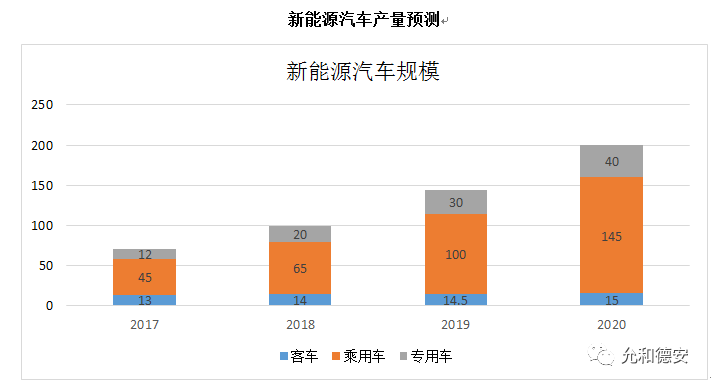

新能源汽车按规划来看,我国2017年新能源汽车销量77万辆(2016年50万辆),其中新能源乘用车突破50万辆。由于新能源支持策大方向不变不变,企业经营环境稳定,叠加积分制的推行,新能源车在2018年有望取得更好的表现,2018年~2020年新能源乘用车销量有望达到77万、105万和135万辆,复合增速在40%左右。2018-2020年整体产销量预计110万、150万和200万台。新能源乘用车积分盈余较多的企业,有望受益于积分制度的推行。此次乘用车企积分草案或将弥补政策退坡带来的消极影响,进一步保障新能源汽车未来销量增长。按照次上涨的速度,预计钴的需求量将会增加3000吨、5000吨和5000吨(按照国内每辆车10KG钴的需求量来计算)。

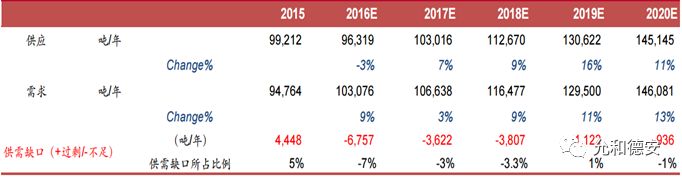

预计钴供给在需求量开始上涨推动下向紧缺发展:由于钴的副产品特性,钴供应对价格相对不敏感。且2018年,全球没有大型铜钴矿、镍钴矿新增产能投产,影响市场钴供给的主要是现有矿山产量的增减。2017年产量平稳增长2018年将受华友钴业ERG的扩产而大幅度的增加。预计华友钴业增加3100吨,嘉能可大概2000-3000吨,19年ERG预计会增长18000-21000吨。18年基本能够覆盖新能源汽车的需求量。19年将会超出需求量,导致供大于需。

嘉能可通过收购兼并迈入全球钴资源龙头。近年来,嘉能可通过纵向和横向的并购投资,企业规模与产品品种类型逐步扩大,有效实现规模经济与范围经济,不断巩固行业领头羊,目前嘉能可是全球最大的钴原料供应商,掌握全球钴市场20%以上的市场占有率,在钴市场有着较大的话语权,钴资源分布遍及南非、澳洲和美洲。2017年2月通过收购,嘉能可已拥有Mutanda 100%的权益以及Katanga约86.33%的权益。

嘉能可拥有全球储量大、资源禀优异的钴矿资源,总储量206.07万金属吨。嘉能可钴矿的主要产能来自于非洲的铜钴矿项目及加拿大和澳大利亚的两个镍钴项目。其中,刚果(金)的Mutanda铜钴矿资源储量大、品位高。Katanga铜钴矿品位也超过0.5%,资源禀赋条件好。据2016年生产报告,旗下Mutanda、Katanga、Mopani、Murrin Murrin和INO几个钴矿项目的金属量分别为114.48万吨、65万吨、11.36万吨、14.27万吨和0.96万吨,嘉能可的钴金属总储量合计为206.07万金属吨。

十二月:嘉能可宣布旗下katanga矿山将于2018年复产,并给出2018-2020年的产量指引分别是1.1万吨、3.4万吨和3.2万吨。

2015年,大宗商品的价值暴跌,嘉能可为应对此不利形势,宣布将旗下位于非洲的两个旗舰铜矿Katanga和Mopani项目停产18个月。

根据嘉能可年度生产报告,2013-2016年的钴产量分别是1.94万吨、2.07万吨、2.31万吨和2.83万吨,每年的产量增加比较平稳,平均增速分别为39%、7%、11%和23%。

2017年12月12日,嘉能可及旗下公司披露KCC计划于2018年第一季度恢复生产,已经为电动汽车革命准备好,并上调营销业务的盈利指引。指引规划2018-2020年钴产量将达到1.1万吨、3.4万吨和3.2万吨。

欧亚资源集团:欧亚资源集团(ERG)拥有波士矿业(Boss Mining)70%的股权,后者拥有的Mukondo Mountain是欧亚资源最主要的钴矿山之一。公司100%控股Camrose Recources,后者及其附属子公司拥有5处刚果(金)的铜钴矿开采权益,包括Kolwezi Tailings项目、Africo项目和Comide项目等。

此外,欧亚资源集团从2015年6月开始METALKOL RTR项目建设,预计第一阶段实现铜矿年产能70000吨,钴矿年产能14000吨;第二阶段实现铜矿年产能105000吨,钴矿年产能21000吨。如果项目建设顺利,则未来3至5年时间内有望使欧亚资源集团钴矿产能提高30%左右。这在某种程度上预示着2018年下半年或2019年开始欧亚资源集团钴产能将会提升30%左右。

2016年,公司公告将以3.15元/股的价格非公开发行不超过57.14亿股,募集资金总额不超过180亿元,并将部分资金用于刚果(金)铜、钴资产收购项目。洛阳钼业购买自由港所持有FMDRC的100%股权(也即TFM56%权益)的交易,已经于2016年11月17日交割完毕,阳钼业2017年1月23日公告显示,公司将与BHR NewwoodInvestment Management Limited (BHR)合作,在BHR通过股权购买间接持有TFM24%股权后,取得TFM24%的权益的独家购买权。最TFM权益受让成功。至此,洛阳钼业获得TFM共计80%的权益,TFM剩余20%股权由刚果(金)公司掌控。

洛阳钼业从自由港收购TFM项目。自由港16年钴产量1.45万吨,比15年下降8.6%。2017年Tenke铜钴矿钴产量保持平稳。

1.公司发展总体思路:以锂电新能源材料产业高质量发展为核心,围绕“上控资源、下拓市场、中提能力”的转型之路,全方面实施“两新三化”战略,加快培育钴高温合金材料产业,在锂电新能源材料行业成为中国第一、世界前列。

2.“两新三化”战略:“两新”是指锂电新能源材料和钴高温合金新材料。锂电新能源要在原有3C锂电池领域的基础上,进入汽车动力电池、储能电池等新能源领域;钴高温合金新材料要进入航空航天、硬质合金等新材料领域。“三化”是指产品高端化、产业一体化和经营国际化;产品高端化:即做足高端化,持续提高高端产品在公司总产品出售的收益中的比重;产业一体化:即做强一体化,持续增强产业链竞争力和盈利能力;经营国际化:即做优国际化,持续扩展产业高质量发展空间。

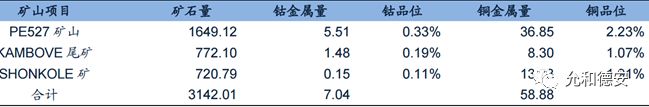

拥有四个铜钴矿权证,铜资源储量达到58万吨以上,钴金属资源量约为7万吨。为进一步掌握上游资源,公司于2008年9月25日收购西矿国际公司持有的MIKAS公司75%股权,后签署补充协议公司持股72%,GECAMINES(刚果国家矿业公司)持股28%。MIKAS公司项下现拥有KAMBOVE尾矿对应的PER9714、PER9715以及SHONKOLE矿对应的PE13120三个采矿权,合计含铜金属量22.03万吨,钴金属量1.63万吨。

2015年6月25日,公司位于非洲的子公司CDM公司同GECAMINES签署《关于PE527采矿权相关矿权的全部转让合同》,以5,200万美元购买其持有的PE527采矿权相关的全部权益,以及在合同生效之日采矿权所覆盖区域内的人工矿体。PE527采矿权包括鲁苏西(Luiswishi)、鲁库尼(Lukuni)两个铜钴矿段以及地表堆存矿,矿山生产产品为铜钴精矿和反萃液(含铜),含铜金属量36.37万吨,含钴金属量5.41万吨。

公司预计PE527矿权开发项目17年底试生产(项目建成后年产铜钴精矿含铜1.43万吨、含钴3100吨,年产反萃液(含铜)1万吨)、MIKAS升级改造项目18年上半年能投产,CDM湿法钴扩产项目按计划推进,随着上述项目陆续投产,预计公司2018年和2019的年自产钴矿在3000金属吨和4500金属吨左右,公司资源自给率提升,成本下降,公司纯收入能力进一步增加。

公司作为中国钴行业有突出贡献的公司,竞争优势明显2016年公司钴产品销量为2.1万吨(金属量),17年上半年销量为8930吨,同比增长5%,预计下半年随着需求迅速增加,下半年同比增长预计在10%左右,2017年全年销量预计在2.3万吨;公司现在存在钴产品产能2.4万吨,2017年存货为34.5亿元(其中在产品2.35亿元,库存商品8.38亿元),随着下游新能源汽车行业迅速增加,预计公司2018年和2019年产能将达到满产状态,同时会消耗部分库存,预计2018年-2019年销量2.6和2.8万吨。

根据安泰科的预计,未来几年钴市场将由弱平衡走向短缺,预计钴金属价格将继续上升,从成本来看,公司目前在刚果采购原材料到国内进行生产,通常运输周期为3个月左右,再考虑公司生产周期1个月左右,即公司成本调整慢于价格调整在4个月左右,因此我们预计公司成本随着钴价上涨而上涨,但由于时间差的影响,成本涨幅小于价格涨幅。预计公司18年、19年自产钴矿产量在3000吨和4500吨左右,自产矿成本低于外购矿,公司成本上行速度进一步放缓。

青岛允和德安投资管理有限公司:隶属于元邦集团,成立于2016年,核心成员来自于知名基金、券商和资产管理机构。公司坚持创新投资管理模式,持续挖掘中国长期资金市场丰富的投资机会,致力于成为一家具有行业影响力的私募基金管理公司。2016年顺利通过中国证券投资基金业协会的私募基金管理人备案和私募基金产品备案,成为新规颁布后青岛市首批成功发行私募基金产品的公司。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。

邮箱:

邮箱: 电话:

电话: 传真:

传真: